继上篇谈了下自己对 DCEP 的看法后,再分享一篇 DCEP 的文章,希望能够帮助大家更加了解 DCEP。

自从区块链技术被国家队提名以来,刷屏之势有如泄洪。各大行业企业纷纷响应号召,喊着“推动区块链技术和产业创新”的口号开始撸起袖子加油干。而与区块链紧密相关的就是“数字货币”概念,在时代大趋势的推动下,近几年全球许多国家都在筹备着研究和发行自己的央行数字货币,中国人民银行也不例外,甚至已经走在了世界的前沿。

此前原中国人民银行支付结算司副司长、现中国人民银行数字货币研究所所长穆长春表示,央行数字货币的研究已进行五年,现在呼之欲出。一方面,这确实是一个浩大的工程,另一方面,央行可能也是在观望中探索。但就在 Facebook 计划推出 Libra 项目及其数字货币之后,央行数字货币的研发似乎就进入了加速通道。

相信大家还记得10月23日晚上扎克伯格在听证会上表示,Libra 旨在成为全球支付系统,为了让监管机构松口他甚至还设立假想敌,将矛头指向中国央行数字货币:“我们需要讨论不创新的风险,尤其需要考虑中国央行数字货币……如果中国的金融系统成为越来越多国家的标准,那未来美国很难实施制裁和各种保护措施。”

结果就在10月28日,中国国际经济交流中心副理事长黄奇帆发表演讲称,不太相信 Libra 会成功,中国人民银行很可能是全球第一个推出数字货币的央行。

由此可见,各国央行迫切推出数字货币一方面是为了提升货币的便携性和安全性,顺应支付趋势的改变,另一方面,更为重要的是要维护货币主权体系和金融稳定,这将是一场在金融创新领域的竞赛和角逐。

虽说我们之前也推出过几期写央行数字货币的情报分析,但是依然发现很多人对于央行数字货币的相关具体信息还是很模糊,不太清楚,也有很多疑问。比如它的运行逻辑是怎样的?它和 Libra 这类稳定币以及现有的支付宝、微信支付的电子现金性质有什么区别?它会对我们的生活将会产生什么影响?下面我们一起更全面地重新认识一下即将面世的中国央行数字货币 DCEP,解答大家的疑惑。

一、DCEP 本质和特点是什么?

中国央行数字货币的英文全称是 Digital Currency Electronic Payment,简称是“DC/EP”。“DC”是“Digital Currency(数字货币)”的缩写,“EP”是“Electronic Payment(电子支付)”的缩写。这里大家要区分一下,谈央行数字货币的时候我们还会听到 CBDC 这样的词,这是国际货币基金组织IMF对全球所有央行数字货币(不限国家)的统称,英文是“Central Bank Digital Currency”, 而 DECP 则是中国央行数字货币的特有名称。

按照规范的定义解释,中国央行数字货币的本质是由中国央行发行的法定货币,是中央银行的负债,由中央银行进行信用担保,具有无限法偿性,是现有货币体系的有效补充。

从性质和功能上,它和现在的人民币一样,但是是数字货币的形式。并且是由央行发行,有央行的信用担保,所以资产具有高度安全性。而无限法偿性指的就是不论支付数额多大,对方都不能拒绝接受。

二、DCEP 和电子现金、稳定币有什么区别?

首先,来看 DCEP 和电子现金的区别。 根据黄奇帆上次发言阐述,DCEP是M0(指的是流通于银行体系之外的现金)的替代,简单而言就是人民币现金的数字化,所以央行数字货币的发行意味着我们要真正拥抱“无现金时代”。有人会问现在我们使用支付宝、微信支付不是已经取代现金了吗?那么央行数字货币于我们而言的真实需求大吗?

支付宝、微信中的余额是你在绑定某张银行卡之后直接使用的账户余额,它是基于商业银行的账户体系,所以支付宝和微信这个层面上的无现金支付指的是 M1 和 M2 的电子化和数字化 ,和 DCEP 是不一样的。

注:M1是狭义货币,“M1=M0+企业在银行的活期存款”;M2 是广义货币,“M2=M1+准货币”,这里的准货币包括定期存款、居民储蓄存款、其他存款、证券公司客户保证金、住房公积金中心存款、非存款类金融机构在存款类金融机构的存款等。

而且支付宝和微信支付是由企业信用背书,同时加上稳健的运营和法律约定的抵押资产(如保证金)进行赎回,才形成的支付渠道。假设相关企业破产、商业银行倒闭,那么余额中的电子现金就无法保证正常使用甚至直接清算,所以它的资产安全性是有一定风险的。

其次,再来看看号称要打造全球支付体系的 Libra。DCEP 和它也有本质的区别,Libra 协会准备发行的稳定币是基于一篮子法定货币,而DCEP是直接和人民币挂钩。另外,Libra 目前仍然是一种尚未得到监管认可的数字货币,如果发行出去,在很大程度上是挤占现有各国法定货币的使用空间,所以和各国央行数字货币都是对立面的关系,更何况于 DCEP。

其次,再来看看号称要打造全球支付体系的 Libra。 DCEP 和它也有本质的区别,Libra 协会准备发行的稳定币是基于一篮子法定货币,而 DCEP 是直接和人民币挂钩。另外,Libra 目前仍然是一种尚未得到监管认可的数字货币,如果发行出去,在很大程度上是挤占现有各国法定货币的使用空间,所以和各国央行数字货币都是对立面的关系,更何况于 DCEP。

那还有人会问,DCEP 会影响支付宝和微信支付的地位吗?穆长春给出的答案是不会影响,因为目前支付宝、微信使用的也是人民币,而DCEP 只不过换成了数字人民币。但是我认为如果真的能像现在设想的这样,做到替代纸钞,做到双离线支付的话,多少还是会影响支付宝和微信的使用比例的,因为毕竟从资产安全性上支付宝和微信也不及 DCEP 的水平,另外,在断网、没有信号等极端情况下,支付宝和微信也是使用不了的,但 DCEP 能应付这种极端情况。优势这么明显的话,不可能没有影响,就看人们支付习惯的选择了。

三、DCEP 的运行逻辑和区块链有什么关系?

首先,DCEP 的运行结构是“双层运营体系”,上一层是央行对商业银行发行,下一层是商业银行对老百姓。商业银行在中央银行开户,按照100%全额缴纳准备金,个人或者企业通过商业银行或者商业机构开设数字货币钱包。

对于用户来说,也不一定要跑到商业银行去,只需要下载一个钱包 APP,注册使用就行,接受别人付款或者进行数字货币兑换,用自己的银行卡进行兑换即可。(为了防止挤兑,小额可以直接兑换,大额可能需要到银行预约)

很多人对 DCEP 到底采不采用区块链技术以及技术细节还有疑问,比如它要怎么同时兼顾安全性、匿名性和双花的问题,我们来探究一下。

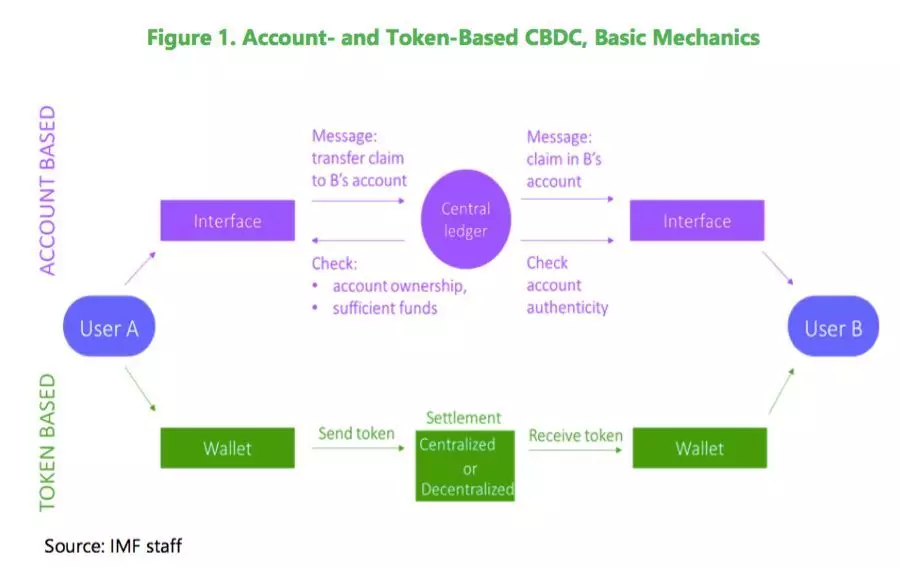

根据 IMF 的分类,央行数字货币一般分为账户版和 Token 版。 账户版指的是账户要开在央行而不是商业银行,这就是中国人民银行否定掉的“单层结构”,因为这样会增加商业银行的融资成本,也会导致金融脱媒等问题。Token 版的央行数字货币对交易双方的鉴别真伪则会复杂和困难一些,因此交易中往往需要引入外部的认证机制来验证真伪,也导致了交易可能无法像现金一样实现100%的匿名性,它的匿名的程度取决于数字钱包注册信息的披露情况。

那至于采不采用分布式账本技术这一点,目前央行没有对技术路线做预设。央行不会干预商业机构的技术路线选择,区块链技术或者传统账户体系都行。如果采用分布式账本技术的话则需要在央行参与管理的联盟链上来对 DCEP 进行验证和结算管理。如果是中心化的结算技术也可以有解决方案,比如每转账一次 DCEP 时给它重新分配一个序列号。目前能确定的是,区块链技术会被应用在 DCEP 的钱包地址管理以及交易信息的监管上。

另外,还有一点值得注意,DCEP 将采用“双离线支付”,不需要账户就能够实现价值转移。这就意味着,DCEP 在使用的时候不需要绑定银行账户,无需联网,只要手机上装有 DCEP 数字钱包,只要手机有电,互相碰一碰,就能实现转账。所以据此说法,未来 DCEP 能像纸钞一样流通,可以把它看成纸钞的替代。

那至于采不采用分布式账本技术这一点,目前央行没有对技术路线做预设。央行不会干预商业机构的技术路线选择,区块链技术或者传统账户体系都行。如果采用分布式账本技术的话则需要在央行参与管理的联盟链上来对 DCEP 进行验证和结算管理。如果是中心化的结算技术也可以有解决方案,比如每转账一次 DCEP 时给它重新分配一个序列号。目前能确定的是,区块链技术会被应用在 DCEP 的钱包地址管理以及交易信息的监管上。

另外,还有一点值得注意,DCEP 将采用“双离线支付”,不需要账户就能够实现价值转移。这就意味着,DCEP 在使用的时候不需要绑定银行账户,无需联网,只要手机上装有 DCEP 数字钱包,只要手机有电,互相碰一碰,就能实现转账。所以据此说法,未来 DCEP 能像纸钞一样流通,可以把它看成纸钞的替代。

四、DCEP 有何影响和意义?

1)从个人层面看,DCEP 改写个人支付方式,开启下一个支付新时代。

过去,在移动手机的影响下,我们已经由纸钞、储蓄卡、信用卡支付转变到“无现金”的手机移动支付,颠覆了传统支付方式。当下,随着区块链技术在金融领域的逐步渗透,DCEP 的诞生或许又将带我们重新改写个人支付方式,提高效率、便捷性、安全性,开启下一个支付新时代。

2)从企业和国家层面,DCEP 将颠覆贸易结算体系,促进金融科技创新。

区块链技术的特点决定了它在清结算方面有着透明、安全、可信的天然优势。借助区块链核心技术,DCEP 不仅改变个人支付方式,还将重塑企业间、国家间的支付结算方式,构建一个新的清结算网络也已经成为当前许多国家的共识。DCEP 的支付功能在跨境结算上将发挥积极作用,促进国际金融业务的发展。

3)从货币体系层面,DCEP 是维护主权货币体系稳定和防范金融风险的重要工具。

在现阶段虚拟货币和 Libra 这类稳定币的发展和影响下,很多国家感受到货币体系遭受威胁或冲击,希望通过法定数字货币来稳定国内现有货币体系,将其作为现有法币体系的补充,确保央行对国内货币的控制权。